ОСАГО: конфликты и пути их разрешения

Федеральный закон от 25 апреля 2002 г. № 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (далее – Закон) действует уже более 10 лет, и за это время его нормы неоднократно менялись и уточнялись. Во многом это объясняется конфликтным характером отношений между страховыми компаниями и автолюбителями по поводу осуществления страховых выплат в результате ДТП.

Федеральный закон от 25 апреля 2002 г. № 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (далее – Закон) действует уже более 10 лет, и за это время его нормы неоднократно менялись и уточнялись. Во многом это объясняется конфликтным характером отношений между страховыми компаниями и автолюбителями по поводу осуществления страховых выплат в результате ДТП.

Сегодня многие эксперты приходят ко мнению, что рынок страхования гражданской ответственности владельцев транспортных средств (далее – автострахование) нуждается в серьезных структурных преобразованиях. Прежде всего это касается размеров страховых выплат и методики их расчетов. Основная претензия автостраховщиков заключается в том, что цены на ремонт автомобилей постоянно растут, но в то же время базовые ставки1 и тарифы коэффициентов по ОСАГО изменяются незначительно. Владельцы автомобилей, в свою очередь, недовольны размерами страховых выплат и часто возникающими затруднениями в получении денег.

Динамика численности страховых компаний, особенно в региональном разрезе, подтверждает непрерывное снижение показателей рентабельности страхового бизнеса. Как отметил первый вице-президент ООО "Росгосстрах" Дмитрий Маркаров на VI международной конференции "Обязательное страхование ответственности: системные подходы в реализации гарантированного возмещения вреда"2, за период с 2008 года по 2013 год количество автостраховщиков в Камчатском крае снизилось с 22 до 10, в Краснодарском крае – со 105 до 49, в Челябинской области – с 67 до 39. Общие показатели численности страховых компаний также оказываются неутешительными – за 10 лет действия Закона около 70 страховщиков из 170 членов Российского Союза Автостраховщиков (далее – РСА) потеряли лицензии и обанкротились, а по их обязательствам из компенсационных фондов РСА было выплачено более 18 млрд руб.

В то же время, по данным РСА, общий размер страховых выплат постоянно растет. Если в 2004 году общая совокупность страховых выплат по автострахованию была равна 18,5 млрд руб., то к 2012 году значение этого показателя увеличилось в 3,3 раза и составило 62,1 млрд руб. Показывает стабильный рост и число потерпевших, получивших возмещение, – за этот же период их количество возросло с 891 чел. до 2554 чел. (почти в три раза).

Сложившаяся ситуация вызывает как недовольство страховых компаний, так и претензии со стороны их клиентов вследствие трудностей с выплатами страхового возмещения и стремлением страховщиков максимально сохранить свои издержки. Рассмотрим более подробно основные "болевые точки" отношений в сфере ОСАГО и возможные пути достижения компромисса между страховыми компаниями, владельцами транспортных средств и государством.

Аршином общим не измерить

Многие нормы Закона толкуются противоречиво, но в первую очередь это касается правил определения суммы страховой выплаты. Сегодня применяются несколько методик ее расчета, что часто приводит к значительно отличающимся друг от друга результатам и служит одной из самых распространенных причин конфликта между автовладельцами и страховщиками.

Размер начисленной страховой компанией выплаты может быть оспорен в суде с использованием заключения независимой экспертизы о фактической стоимости ремонта в качестве доказательства. Надо сказать, что в таких случаях суд нередко встает на сторону автолюбителей, удовлетворяя их требования, причем размеры страховых сумм, начисленных по разным методикам, могут сильно отличаться друг от друга.

К примеру, страховая компания может возместить владельцу автомобиля чуть меньше 37 тыс. руб., а по расчетам независимого оценщика размер подлежащего выплате возмещения будет составлять почти 114 тыс. руб. Суды в таких случаях, как правило, обязывают страховую компанию доплатить разницу3 и подчеркивают, что принятие (перечисление на расчетный счет) выплаченной части страхового возмещения безусловно не свидетельствует о согласии потерпевшего с его размером4. Но в любом случае владелец автомобиля должен подтвердить свои требования заключением независимого эксперта или оценщика, в противном случае в удовлетворении иска будет отказано ввиду его необоснованности5.

Фактическая стоимость ремонта сама по себе также не признается судами в качестве доказательства6. Вместе с тем, возможна такая ситуация, когда владелец автомобиля обращается в суд без необходимого заключения эксперта (оценщика), но в процессе рассмотрения дела экспертиза назначается судом7.

Конечно, страховая компания может добровольно доплатить сумму страхового возмещения, основываясь на результатах проведенной владельцем автомобиля экспертизы, но это скорее исключение из правила (постановление ФАС СЗО от 23 апреля 2013 г. по делу № А56-38054/2012).

Надежды на сглаживание противоречий участники отношений по ОСАГО возлагают на единую методику расчета стоимости восстановительного ремонта поврежденных транспортных средств, которую предполагается разработать в ближайшем времени. 7 ноября 2013 года РСА объявил о создании Экспертного совета при РСА для разработки такой методики и утверждении Правлением РСА соответствующего технического задания. |

Неоднозначной является судебная практика и в отношении правил начисления неустойки в том случае, если страховая компания не исполнит свою обязанность по выплате возмещения. В соответствии с абз. 2 ч. 2 ст. 13 Закона, размер такой неустойки составляет 1/75 ставки рефинансирования Банка России от установленной страховой суммы (ст. 7 Закона) за каждый день просрочки. Принципиальным здесь является вопрос о том, какой именно размер страховой суммы является "точкой отсчета" для начисления неустойки – установленный Законом в качестве предельного или начисленный владельцу автомобиля в каждом конкретном случае.

В 2009 году Минфин России разъяснил, что при расчете неустойки должны использоваться именно максимальные страховые суммы8. Однако через год с небольшим ведомство изменило свою точку зрения и признало необходимым исчислять размер неустойки по ОСАГО от суммы подлежащей возмещению страховой выплаты9. Кстати, в судебной практике встречаются решения, основанные на логике последнего разъяснения. К примеру, Санкт-Петербургский городской суд при вынесении решения подчеркнул, что неустойка подлежит взысканию с не исполнившего свои обязанности страховщика исходя из конкретной суммы ущерба, а не из максимального размера страховой суммы10. А по мнению ФАС ВСО, в случае, если страховая компания перечислила страховую выплату не в полном объеме, что впоследствии было подтверждено судом, неустойка начисляется исходя из суммы страхового возмещения, неосновательно не выплаченной страховщиком11.

Надо отметить, что попытки оспаривания правил исчисления страховой суммы в ВС РФ уже предпринимались гражданами в 2009 году12, однако оказались безрезультатными.

Не менее интересным является вопрос об учете износа деталей автомобиля при определении суммы страховой выплаты. В соответствии с ч. 2.2 ст. 12 Закона, размер расходов на материалы и запасные части определяется с учетом износа комплектующих изделий, подлежащих замене при восстановительном ремонте.

Несколько иначе звучит это требование в п. 63 Правил обязательного страхования гражданской ответственности владельцев транспортных средств13: "При определении размера восстановительных расходов учитывается износ частей, узлов, агрегатов и деталей, используемых при восстановительных работах". В подавляющем большинстве случаев суды соглашаются с необходимостью учитывать амортизацию при определении суммы страхового возмещения, причем имеют в виду износ поврежденного в ДТП транспортного средства (его замененных частей)14.

Однако встречаются и противоположные судебные решения. Так, ФАС ВСО, рассматривая в 2010 году дело о неполной выплате страхового возмещения, указал, что Закон не предусматривает ограничения страховой выплаты в связи с состоянием, в котором находилось имущество в момент причинения вреда. Об этом, по мнению суда, свидетельствуют также и положения п. 63 Правил обязательного страхования гражданской ответственности владельцев транспортных средств15, предусматривающие порядок определения действительной стоимости утраченного имущества. При определении размера восстановительных расходов, таким образом, может быть учтен износ деталей, которые используются при восстановительных работах, но не тех, которые имелись в застрахованном имуществе.

Основываясь на этом, суд пришел к выводу, что ограничение страховой выплаты в связи с износом транспортного средства действующим законодательством не предусмотрено и противоречило бы ст. 15 ГК РФ, поскольку потерпевшему пришлось бы за свой счет производить указанные затраты, возникшие вследствие причинения вреда его имуществу16.

К слову, в начале января 2013 года депутаты Игорь Лебедев и Ярослав Нилов внесли в Госдуму законопроект, предлагающий отменить нормы Закона об учете износа комплектующих при возмещении убытков по договорам ОСАГО, однако в июне он был отклонен17.

Помимо этого, в 2007 году автолюбители добились возмещения по договору ОСАГО утраченной товарной стоимости автомобиля. ВС РФ указал, что исключение возможности учета величины утраты товарной стоимости имущества при определении размера страховой выплаты нарушает права потерпевшего на получение страхового возмещения в объеме реального ущерба в пределах страховой суммы18. Кстати, по договорам обязательного страхования ответственности владельцев опасных объектов утрата товарной стоимости объекта отнесена к упущенной выгоде и в рамках договора возмещению не подлежит19.

Надежды на сглаживание противоречий участники отношений по ОСАГО возлагают на единую методику расчета стоимости восстановительного ремонта поврежденных транспортных средств, которую предполагается разработать в ближайшем времени. 7 ноября 2013 года РСА объявил о создании Экспертного совета при РСА для разработки такой методики и утверждении Правлением РСА соответствующего технического задания.

В состав Экспертного совета смогут войти все заинтересованные стороны – представители федеральных органов исполнительной власти, общественных и правозащитных организаций и т. д. Как отмечается в сообщении РСА, утверждение единой методики расчета стоимости восстановительного ремонта поврежденных транспортных средств позволит ликвидировать значительное количество конфликтных ситуаций при взаимодействии страховщиков, потерпевших и страхователей в процессе урегулирования убытков.

Судебная практика последнего времени часто складывается в пользу страхователей и выгодоприобретателей, что не может не беспокоить страховые компании. По данным РСА, прирост сумм выплат по ОСАГО, взысканных по решениям судов с IV квартала 2011 года по IV квартал 2012 года, составил 79%.

Кстати, суды лояльны по отношению к владельцам транспортных средств не только в сфере ОСАГО, но также и по спорам о возмещении ущерба в рамках КАСКО. К примеру, суды считают, что распространенное в договорах КАСКО условие о невозможности признания страховым случаем угона машины с оставленными внутри ключами или документами на нее, не соответствует закону20.

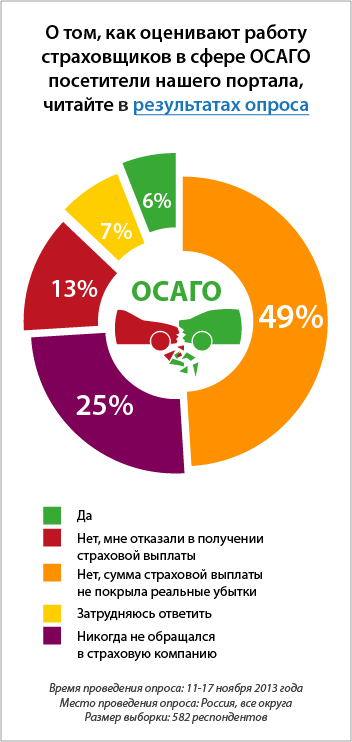

Клиенты страховщиков часто жалуются на низкие размеры страховых выплат и трудности в их получении, а также на невозможность урегулирования конфликтов в претензионном порядке и вынужденные походы в суд.

Страховщики, в свою очередь, недовольны тем, что цены на бензин, запчасти и нормочасы в стране постоянно растут, однако тарифы на ОСАГО остаются неизменными, что влечет повышение издержек предпринимателей в сфере автострахования.

При сохранении таких негативных тенденций многие эксперты прогнозируют существенное снижение рентабельности страхового бизнеса по ОСАГО. Подобные процессы происходят уже сегодня. Так, по расчетам рейтингового агентства "Эксперт РА", по итогам первого полугодия 2013 года усредненный показатель рентабельности собственных средств страховых компаний упал до 4,3% – минимального за последние пять лет уровня21. К неутешительным выводам пришло и Национальное рейтинговое агентство – в Аналитическом обзоре страхового рынка в 2012 году эксперты агентства определили реальную убыточность ОСАГО в размере около 70%22.

Усиливающийся с течением времени конфликт между страховыми компаниями и автолюбителями требует существенного изменения правил автострахования. В настоящее время Госдума рассматривает законопроект, который может значительно изменить порядок взаимодействия автолюбителей и страховщиков и правила автострахования в целом23. На то, что он способен переломить существующие негативные тенденции в сфере ОСАГО, надеются как водители, так и страховые компании. Последние, правда, предлагают дополнить законопроект рядом поправок.

Мы ждем перемен

Рассмотрим более подробно изменения и нововведения, которые могут быть внесены в Закон в случае одобрения законопроекта.

1. Серьезно увеличится размер страховой суммы по всем видам возмещения причиненного ДТП ущерба. Максимальные размеры страховой суммы возрастут следующим образом:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, – со 160 тыс. руб. (п. "а" ст. 7 Закона) до 500 тыс. руб.;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего — до 400 тыс. руб. (сейчас сумма возмещения вреда, причиненного имуществу одного потерпевшего, не может превышать 120 тыс. руб., нескольких потерпевших — 160 тыс. руб. (п. "б", п. "в" ст. 7 Закона)).

Вместе с тем, повышения базовых страховых тарифов законопроект не предусматривает, однако на этом настаивает профессиональное сообщество. По мнению председателя Комитета РСА по тарифам, статистике и резервам Дмитрия Попова, экономически обоснованное повышение страховых тарифов по ОСАГО в связи с предстоящими изменениями составляет 70,8 %.

2. Изменятся правила оформления документов о ДТП без участия Госавтоинспекции (так называемый Европротокол). Посмотрим, какие изменения и уточнения планируется внести.

Таблица. Сравнительный анализ действующих правил оформления документов о ДТП без участия сотрудников Госавтоинспекции и предлагаемых законопроектом № 191229-6

| № | Предмет регулирования | Действующий порядок | Предлагаемый порядок (на основе законопроекта № 191229-6) |

1. | Условия оформления документов о ДТП | В результате ДТП вред причинен только имуществу (п. "а" ч. 1 ст. 11 Закона) | В результате ДТП вред причинен только транспортным средствам |

2. | Сроки направления страховщику документов о ДТП и заявления о выплате страховой суммы | Не установлены (абз. 1 ч. 9 ст. 11 Закона) | Документы направляются страховщику в течение пяти рабочих дней со дня ДТП |

3. | Определение страховщика, которому направляются документы | Не закреплено, по усмотрению автовладельца (абз. 1 ч. 9 ст. 11 Закона) | Потерпевший направляет документы страховщику, застраховавшему его гражданскую ответственность |

4. | Проведение страховщиком независимой экспертизы транспортных средств | Установлено только право страховой компании назначить проведение независимой экспертизы (абз. 2 ч. 9 ст. 11 Закона) | Закрепляется не только право страховщика на проведение независимой экспертизы, но и обязанность владельцев транспортных средств предоставить их по требованию страховщика для проведения осмотра и (или) независимой экспертизы в течение пяти рабочих дней со дня получения такого требования |

5. | Возможность ремонта или утилизации пострадавшего в ДТП транспортного средства | Не урегулирована | Установлен запрет ремонта или утилизации пострадавших транспортных средств до истечения 15 дней со дня ДТП для обеспечения права страховщика на независимую экспертизу (последствия нарушения этого запрета не закреплены) |

6. | Размер страховой выплаты | Не более 25 тыс. руб. (ч. 10 ст. 11 Закона) | Не более 50 тыс. руб. |

7. | Изъятия из общих правил для отдельных регионов | Не установлены | Если ДТП произошло на территории Москвы, Московской области, Санкт-Петербурга и Ленинградской области и было зафиксировано средствами фото- или видеофиксации в установленный Правительством РФ порядке, страховая выплата производится в пределах страховой суммы |

Как видно из таблицы, значительную конкретизацию получил порядок действий автолюбителей и страховщиков, а также был увеличен в два раза размер страховой выплаты.

Кроме того, Закон предлагается улучшить и с точки зрения юридической техники. Так, из текста актуальной редакции Закона не вполне ясно, сколько экземпляров необходимых документов должно быть направлено страховщику: "[...] заполненные бланки извещений о дорожно-транспортном происшествии вместе с заявлением потерпевшего о страховой выплате направляются страховщику […]" (абз. 1 ч. 9 ст. 11 Закона). Поправки конкретизируют это требование, закрепляя обязанность потерпевшего предоставить страховщику свой экземпляр совместно заполненного бланка извещения о ДТП вместе с требованием о страховом возмещении причиненного его имуществу вреда.

3. Обязательным в некоторых случаях станет прямое возмещение ущерба (изменения вносятся в ч. 1 ст. 14.1 Закона), что означает возможность автовладельца обратиться только к той страховой компании, которая застраховала его ответственность. Напомним, сегодня потерпевший имеет право направить заявление о возмещении ущерба в свою страховую компанию, если ДТП произошло с участием двух застрахованных автомобилей и в его результате пострадало только имущество (ч. 1 ст. 14.1 Закона). В случае одобрения законопроекта это правило может приобрести обязательный характер.

Как отмечает РСА, популярность этого порядка постоянно растет. Одновременно существенно снижается количество жалоб граждан на страховые компании, когда ущерб возмещен "прямым" страховщиком, что вполне объяснимо – компании не хотят терять своих клиентов.

Таким образом, прямое возмещение ущерба выгодно и автолюбителям, повышающим свои шансы на качественное обслуживание, и страховщикам, снижающим свои издержки на выезд инспектора к месту ДТП. Однако сегодня эта схема используется лишь в четверти случаев возмещения ущерба по ОСАГО. Тем не менее, по данным РСА, число обращений по Европротоколу в целом показывает стабильный рост. В первом полугодии 2013 года упрощенной процедурой оформления документов по ДТП воспользовались чуть более 8% водителей (в 2012 году этот показатель составлял 5-6%).

На парламентских слушаниях в Госдуме, проведенных Комитетом по финансовому рынку 22 октября 2013 года, прозвучали и более радикальные предложения. Так, первый заместитель руководителя Службы Банка России по финансовым рынкам Владимир Чистюхин предложил разрешать участникам аварий без жертв и пострадавших самостоятельно фотографировать место аварии и убирать автомобили к обочине до приезда сотрудников полиции. Нововведение, по его словам, может увеличить стоимость полиса, однако серьезно сократит дорожные заторы в Москве и других крупных городах.

4. Изменится порядок определения размера страховой выплаты, причитающейся в счет возмещения вреда здоровью потерпевшего. Сегодня ее размер рассчитывается по правилам гл. 59 ГК РФ (ч. 1 ст. 12 Закона), и фактически страховщик обязан оплатить только те виды медицинской помощи и лекарственные средства, которые не включены в программу ОМС. Законопроектом предлагается рассчитывать размер страховой выплаты исходя из таблицы страховых выплат в пределах страховой суммы (соответствующая таблица должна быть внесена в правила обязательного страхования). Напомним, аналогичный порядок24 расчета размера страховой выплаты сегодня используется для определения размера страховой выплаты в системе страхования ответственности перевозчиков25 и владельцев опасных объектов26.

Таблица страховых выплат представляет собой нормативы для определения суммы страхового возмещения, выраженные в процентах. К примеру, сотрясение головного мозга оценивается от 3 до 5 процентных пунктов в зависимости от времени лечения в стационаре, повреждение позвоночника, потребовавшее операции, – в 10 пунктов, а удаление почки – в 45 пунктов. Затем установленная договором обязательного страхования страховая сумма умножается на эти нормативы, выраженные в процентных значениях и в конечном счете отражающие степень тяжести причиненных увечий, что и составляет сумму страховой выплаты. Кроме того, предусмотрены и предварительные выплаты до истечения срока исполнения страховщиком обязанности по выплате страхового возмещения при наличии квалифицирующих признаков, позволяющих отнести вред здоровью к категории тяжкого.

5. Будет установлен запрет на применение к отношениям по обязательному автострахованию норм законодательства о защите прав потребителей.

В последнее время страховые компании обеспокоены начавшей складываться относительно недавно судебной практикой, которая распространяет нормы Закона РФ от 7 февраля 1992 г. № 2300-I "О защите прав потребителей" на отношения по автострахованию. В 2006 году ВС РФ пояснил, что упомянутый закон не может быть применен при разрешении споров по возмещению ущерба в рамках ОСАГО27, однако в октябре 2012 года это разъяснение было отозвано28.

Через полгода Пленум ВС РФ вынес постановление29, касающееся споров о защите прав потребителей, в котором указал на необходимость применения к отдельным видам урегулированных специальными законами отношений с участием потребителей норм о защите прав потребителей в той мере, в какой эти отношения не урегулированы специальными законами30. В качестве примеров Суд привел договоры страхования – как личного, так и имущественного.

Несмотря на то, что прямо договор страхования ответственности поименован не был, суды восприняли эту точку зрения и стали на основании Закона РФ от 7 февраля 1992 г. № 2300-I "О защите прав потребителей" взыскивать со страховщиков штрафы31 и компенсацию морального вреда32, а также обязывать33 страховщиков четко и недвусмысленно изложить условия страхования и довести до сведения страхователя и выгодоприобретателей содержание и смысловое значения соответствующих положений.

Законопроект прямо предусматривает, что к отношениям по ОСАГО Закон РФ от 7 февраля 1992 г. № 2300-I "О защите прав потребителей" не применяется (соответствующим пунктом предлагается дополнить ст. 2 Закона).

Страховщики выдвигают и другие предложения по внесению изменений в законопроект, в частности, о закреплении обязательного претензионного порядка рассмотрения споров между страховой компанией и клиентов до обращения в суд. Профессиональное сообщество обосновывает это тем, что отсутствие досудебного порядка влечет повышение издержек за счет ведения судебных споров, в то время как компенсация этих затрат в составе страховых тарифов не предусмотрена.

Впрочем, иногда в качестве досудебного порядка урегулирования конфликта страховые компании рассматривают требования ч. 2 ст. 12 Закона, обязывающие владельца транспортного средства предоставить страховщику пострадавший автомобиль, – подобный случай произошел в Краснодаре в 2011 году. Районный суд признал соблюдение этого правила обязательным условием для обращения в суд, суд кассационной инстанции отменил решение, а президиум Краснодарского краевого суда снова занял сторону страховой компании. Точку в споре поставил ВС РФ, указав, что представление автомобиля на осмотр страховщику не является досудебным порядком урегулирования спора, а осмотр поврежденного автомобиля осуществляется независимо от возникновения спора между страховщиком и страхователем34.

Кроме того, страховые компании в лице РСА просят предоставить им более длительную отсрочку для подготовки к новым правилам. Так, по мнению страховщиков, вступление в силу норм о повышенном размере страховых выплат за причинение вреда жизни и здоровью должно произойти через 30 месяцев после официального опубликования будущего Закона (в законопроекте – по истечении 15 месяцев). Нормы об увеличении страховых лимитов по имуществу, полагают страховые компании, должны вступить в силу по истечении 15 месяцев после опубликования (в законопроекте – 3 месяцев).

Узнайте более подробно о возможностях и правилах использования электронной подписи: "Квалифицированная, неквалифицированная, простая? Выбираем электронную подпись" |

Очевидно, что в сфере автострахования грядут масштабные перемены, призванные достичь компромисса интересов страхователей и страховщиков, а также сделать их взаимодействие более простым и эффективным. К слову, в конце октября текущего года в Госдуме прошел первое чтение законопроект, призванный облегчить соблюдение процедурных правил путем заключения договоров ОСАГО в электронной форме с использованием электронной подписи.

В случае одобрения нововведение позволит также обеспечить доступ сотрудников Госавтоинспекции к к автоматизированной информационной системе обязательного страхования35. Правда, на состоявшихся 22 октября 2013 года парламентских слушаниях в Госдуме президент РСА Павел Бунин выступил против введения электронного полиса ОСАГО — по его мнению, это приведет к увеличению количества случаев мошенничества и разбоя на дорогах.

Однако главной задачей государственной политики в этой области на ближайшее время остается достижение сбалансированности между размерами страховых взносов и страховых выплат.

Документы по теме:

- Федеральный закон от 25 апреля 2002 г. № 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств"

- Постановление Правительства РФ от 8 декабря 2005 г. № 739 "Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии".

- Постановление Правительства РФ от 7 мая 2003 г. № 263 "Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств".

Новости по теме:

- Первое чтение прошел законопроект о возможности заключения договоров страхования в электронном виде – ИА "ГАРАНТ", 24 октября 2013 г.

- Вопрос о разработке методики оценки ущерба в рамках ОСАГО может быть вынесен на рассмотрение Госдумы – ИА "ГАРАНТ", 25 сентября 2013 г.

- Нормы об учете износа комплектующих при возмещении убытков по договорам ОСАГО могут быть отменены – ИА "ГАРАНТ", 18 января 2013г.

- ФАС России предлагает позволить страховщикам самим устанавливать коэффициенты по ОСАГО, ограничив их лишь максимальным тарифом – ИА "ГАРАНТ", 16 сентября 2011 г.

Материалы по теме:

- Переходим с обычной подписи на электронную: преимущества и нюансы – ИА "ГАРАНТ", 9 июля 2013 г.

________________________

1 Постановление Правительства РФ от 8 декабря 2005 г. № 739 "Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии".

2 С материалами конференции и докладами участников можно ознакомиться на корпоративном сайте Российского Союза Автостраховщиков.

3 Постановление ФАС МО от 23 мая 2013 г. по делу № А40-133318/12-14-1212, постановление ФАС ЗСО от 18 сентября 2013 г. по делу № А27-17793/2012.

4 Постановление ФАС ЦО от 1 августа 2012 г. по делу № А14-4212/2011/124/27.

5 Постановление ФАС ВСО от 2 февраля 2011 г. по делу № А19-9929/10, постановление ФАС ДВО от 23 июля 2013 г. № Ф03-1382/2013 по делу № А51-14239/2012, постановление ФАС ДВО от 5 июня 2013 г. № Ф03-971/2013 по делу № А51-17589/2012, постановление ФАС ЗСО от 25 августа 2011 г. по делу № А70-11270/2010.

6 Постановление ФАС ЗСО от 27 декабря 2010 г. по делу № А27-4370/2010.

7 Постановление ФАС ВВО от 22 мая 2012 г. по делу № А82-3581/2011.

8 Письмо Департамента финансовой политики Минфина России от 2 июля 2009 г. № 05-04-17/143.

9 Письмо Департамента финансовой политики Минфина России от 3 декабря 2010 г. № 05-04-05/164.

10 Определение Санкт-Петербургского городского суда от 7 декабря 2010 г. № 33-15805/2010.

11 Постановление ФАС ВСО от 21 марта 2013 г. по делу № А78-3907/2012.

12 Решение ВС РФ от 3 марта 2009 г. № ГКПИ08-2332.

13 Постановление Правительства РФ от 7 мая 2003 г. № 263 "Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств".

14 См., например: постановление ФАС МО от 12 июля 2010 г. № КГ-А40/5367-10 по делу № А40-111018/09-63-813, постановление ФАС МО от 3 июня 2010 г. № КГ-А40/5142-10 по делу № А40-125130/09-120-725, постановление ФАС ЗСО от 29 марта 2012 г. по делу № А03-6770/2011, постановление ФАС МО от 9 марта 2011 г. № КГ-А40/1030-11 по делу № А40-68993/10-65-589.

15 Постановление Правительства РФ от 7 мая 2003 г. № 263 "Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств".

16 Постановление ФАС ВСО от 22 января 2010 г. по делу № А19-10390/09.

17 Текст законопроекта № 207270-6 размещен на официальном сайте Госдумы.

18 Решение ВС РФ от 24 июля 2007 г. № ГКПИ07-658 "О страховых выплатах при ДТП" (Определением Кассационной коллегии ВС РФ от 6 ноября 2007 г. № КАС07-566 решение оставлено без изменения)

19 Федеральный закон от 27 июля 2010 г. № 225-ФЗ "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте"

20 Решение Арбитражного суда г. Москвы от 24 августа 2011 г. по делу № А40-50752/10-144-211.

21 С полным текстом исследования можно ознакомиться на корпоративном сайте рейтингового агентства "Эксперт РА"

22 С полным текстом исследования можно ознакомиться на корпоративном сайте Национального рейтингового агентства

23 Текст законопроекта № 191229-6 размещен на официальном сайте Госдумы.

24 Постановление Правительства РФ от 15 ноября 2012 г. № 1164 "Об утверждении Правил расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего".

25 Федеральный закон от 14 июня 2012 г. № 67-ФЗ "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном", Постановление Правительства РФ от 7 мая 2003 г. № 263 "Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств".

26 Федеральный закон от 27 июля 2010 г. № 225-ФЗ "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте", Постановление Правительства РФ от 3 ноября 2011 г. № 916 "Об утверждении Правил обязательного страхования гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте".

27 Обзор законодательства и судебной практики Верховного Суда Российской Федерации за первый квартал 2006 г. (утв. постановлением Президиума ВС РФ от 7 и 14 июня 2006 г.).

28 Обзор судебной практики Верховного Суда РФ за второй квартал 2012 г. (утв. Президиумом ВС РФ 10 октября 2012 г.).

29 Постановление Пленума ВС РФ от 28 июня 2012 г. № 17 "О рассмотрении судами гражданских дел по спорам о защите прав потребителей".

30 Постановление Пленума Верховного Суда РФ от 28 июня 2012 г. №17 "О рассмотрении судами гражданских дел по спорам о защите прав потребителей".

31 См., например: апелляционное определение Нижегородского областного суда от 23 апреля 2013 г. по делу № 33-3448/2013.

32 См., например: апелляционное определение Самарского областного суда от 28 мая 2013 г. по делу № 33-4721, определение Свердловского областного суда от 9 апреля 2013 г. по делу № 33-3578/2013.

33 Постановление Девятнадцатого арбитражного апелляционного суда от 18 февраля 2013 г. по делу № А14-12944/2012.

34 Определение Верховного Суда РФ от 5 июня 2012 г. № 18-В12-40.

35 Текст законопроекта № 320066-6 размещен на официальном сайте Госдумы.

(1).jpg)